Os lojistas são contrários a um possível fim ou a uma limitação do parcelamento sem juros no cartão de crédito. A Ablos (Associação Brasileira dos Lojistas Satélites de Shopping) se preocupa com “os impactos que lojistas e consumidores poderão sofrer” com essa eventual medida.

Caso a decisão seja implementada, todas as aquisições pagas em prestações correrão o risco de ficar mais caras.

Por exemplo, será mais difícil dividir a compra de uma geladeira sem aumentar o preço do produto.

De acordo com a Febraban (Federação Brasileira de Bancos), 75% das compras no Brasil são parceladas.

Mauro Francis, presidente da Ablos, ressalta que dividir as aquisições em prestações ajuda “quem não tem condições de pagar à vista”.

“O cenário atual de inflação e juros altos, dificulta o consumo das famílias, principalmente de baixa renda, que é a maior parte da população brasileira e que usa a opção de parcelamento das compras como forma de manterem o mínimo de condições de sobrevivência. Ademais, muitos lojistas vendem parcelado para manterem seus negócios.” afirma ele.

De onde veio a ideia

A possibilidade de limitar essa forma de pagamento foi mencionada pelo presidente do BC (Banco Central), Roberto Campos Neto, em audiência no Senado na última quinta-feira (10).

A ideia seria ter “algum tipo de tarifa para desincentivar esse parcelamento [de compras] sem juros tão longo”, segundo ele. No dia seguinte, Campos Neto disse ter levado um “puxão de orelha” por causa da fala.

Isso seria uma forma de compensar os bancos por um eventual fim da cobrança de juros rotativos do cartão de crédito. É o valor que o usuário paga a mais por não ter quitado integralmente a fatura no fim do mês.

Segundo dados do BC, os atuais juros do rotativo do cartão no Brasil são de 437% ao ano. São considerados um dos mais altos do mercado.

Problema complexo

Nesse sentido, há muitos fatores que contribuem para as altas taxas de juros no Brasil, não só do rotativo do cartão.

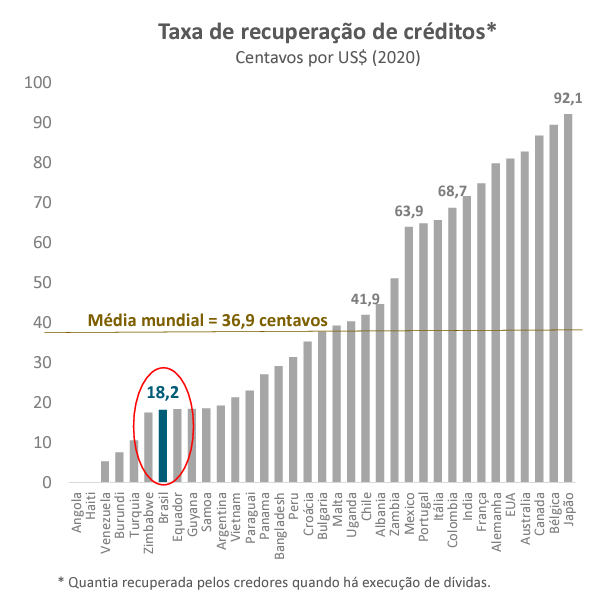

Uma delas é a baixa taxa de recuperação de crédito. Ou seja, quanto se recupera de um valor devido a alguém ou a um banco.

No Brasil, 18,2% do débito é restituído pelo credor. A média mundial é de 36,9%. Os dados são do Banco Mundial e do FMI (Fundo Monetário Internacional).

Dessa forma, as instituições financeiras tendem a cobrar mais caro para conceder empréstimos. Isso porque, no país, o risco de elas tomarem calote é maior.

Próximos passos

Um grupo de trabalho foi montado para discutir a taxa de juros do rotativo do cartão de crédito. Fazem parte do colegiado o BC, o governo federal e representantes de grandes bancos.

Nos últimos meses, o ministro da Fazenda, Fernando Haddad, criticou os patamares cobrados pela modalidade.

Nos próximos 80 dias o grupo deve apresentar uma proposta de solução para a questão.